Os pubs e restaurantes da City de Londres devem estar fervendo de fofocas. Bancos britânicos e americanos aparecem nos últimos meses envolvidos em escândalos com cifras da ordem de bilhões de dólares. A crise econômica tem a ver com isso ou já não se fazem bancos como antigamente?

Os pubs e restaurantes da City de Londres devem estar fervendo de fofocas. Bancos britânicos e americanos aparecem nos últimos meses envolvidos em escândalos com cifras da ordem de bilhões de dólares. A crise econômica tem a ver com isso ou já não se fazem bancos como antigamente?

O que acontece com tradicionais marcas do sistema financeiro para arranharem a reputação com deslizes pegos pelas autoridades reguladoras?

O jornalista Mark Gongloff chegou a ironizar, em artigo no site Huffington Post, dizendo que os maias, provavelmente não falavam de um apocalipse em 2012, para o mundo todo, mas apenas para uma parte muito pequena do mundo, os bancos. Porque 2012 acabou se transformando num ano terrível para eles.

As relações perigosas do HSBC

Investigação do Senado dos EUA concluiu em julho que a subsidiária americana do HSBC descumpriu normas do país contra lavagem de dinheiro, abrindo brechas para transações ligadas ao narcotráfico mexicano e com países vistos como “patrocinadores do terrorismo” pelos EUA, de 2006 a 2008.

Um ano de investigação e mais de 330 páginas num inquérito apresentado na Subcomissão Permanente de Investigação do Senado americano, em julho. O escândalo derrubou o diretor de regulamentação do HSBC. O tema causou embaraços ao banco inglês, mas ainda não acarretou acusação criminal. Até o Brasil aparece nas gravações de conversas entre o diretor que caiu e o CEO para a América Latina.

O caso HSBC atingiu por tabela o Primeiro-ministro britânico David Cameron. O ministro do Comércio Externo britânico, lorde Green, foi presidente executivo do banco entre 2003 e 2006 e presidente do conselho até 2010, quando se tornou ministro. O relatório americano que aponta movimentação de bilhões de dólares de países como Irã e Síria e dos cartéis de droga do México pelo sistema financeiro global pega o período administrado pelo lord Green. Os dirigentes foram alertados da violação das normas americanas. Os Trabalhistas cobram uma explicação do ministro para fustigar o governo Cameron.

O banco assegura que cumpre a lei, mas admite que, no passado, “algumas vezes falhamos em obedecer aos padrões que os reguladores e os clientes esperavam de nós”. Pequei, mas quero ser perdoado, parece dizer o banco. Depende do que os americanos vão achar.

O escândalo da manipulação do Barclays

O escândalo da manipulação da taxa interbancária Libor (London Interbank Offered Rate, a taxa de juros para operações entre os bancos), pelo banco britânico Barclays, deixou mais vulnerável o sistema bancário e levantou dúvidas sobre a seriedade na gestão da crise econômica na City de Londres e outros centros financeiros.

Se confiança é um ativo imprescindível para um banco se justificar no mercado, o Barclays colaborou para piorar essa imagem. A manipulação de taxas da Libor ocorreu entre 2005 e 2009. O escândalo, revelado em julho, resultou na demissão do diretor-executivo do Barclays, Bob Diamond, um dos queridinhos do sistema financeiro internacional e considerado o homem certo para esse momento de crise.

O Barclays teve que pagar multa de 290 milhões de libras (quase US$ 450 milhões) aos órgãos reguladores britânicos e dos Estados Unidos por conta da manipulação. Ele divulgava uma taxa menor para mostrar ao mercado uma situação melhor do que realmente acontecia. Descoberto, tentou encobrir, mas, como todas as mentiras nas situações de crises, nada fica muito tempo sob sigilo.

Segundo analistas, “os funcionários do Barclays estavam fazendo aquilo que eram pagos para fazer” e não consta que devolverão as bonificações recebidas. O escândalo exposto pelo Barclays envolve cerca de 20 grandes bancos internacionais e um mercado de cerca de 800 trilhões de dólares, quatro vezes o PIB dos Estados Unidos. Ou seja, é uma crise que apenas começa a aparecer. Os analistas econômicos acreditam que só uma “faxina” nos cargos executivos desses bancos poderia trazer de volta a confiança do mercado.

“Mudanças urgentes na forma como os bancos são administrados e regulados são necessárias para restaurar a confiança pública após o escândalo da Libor”, diz relatório do Parlamento britânico, divulgado nesta sexta-feira (17).

O Treasury Select Committee do Parlamento culpa os dirigentes dos bancos para o comportamento "vergonhoso" que prejudicou a reputação do Reino Unido - o banco diz conhecer as mudanças necessárias. Os parlamentares também criticam a FSA e a supervisão regulatória do Banco da Inglaterra, equivalente ao Banco Central, no Brasil. E acusam ex-CEO do Barclays, Bob Diamond, de dar-lhes uma evidência "altamente seletiva".

O presidente do Comitê Andrew Tyrie disse: "O comitê pediu uma ação em uma série de áreas, incluindo: multas maiores para empresas que não querem cooperar com os reguladores, a necessidade de analisar as lacunas na lei penal, e uma estrutura de governança mais forte no Banco da Inglaterra".

"Melhorias urgentes, tanto para a forma como os bancos estão sendo conduzidos, quanto à maneira como eles são regulados, são necessárias, se a confiança do público e do mercado é para ser restaurada", concluíram.

Os sete irmãos

Junto com o Barclays, os bancos JP Morgan e UBS estão entre as sete instituições financeiras citadas na investigação realizada pelas autoridades norte-americanas sobre manipulação, no processo de fixação da Libor em dólares, segundo a agência financeira Bloomberg.

Junto com o Barclays, os bancos JP Morgan e UBS estão entre as sete instituições financeiras citadas na investigação realizada pelas autoridades norte-americanas sobre manipulação, no processo de fixação da Libor em dólares, segundo a agência financeira Bloomberg.

Os sete bancos foram intimados para prestar esclarecimentos no âmbito das investigações. Deutsche Bank, Royal Bank of Scotland, HSBC, Barclays e JPMorgan (este, surpreendido por operações erradas de executivos, que causaram perdas de US$ 2 a 5 bilhões, em maio deste ano) receberam as notificações nas últimas semanas. O Citigroup e o UBS já tinham sido notificados anteriormente.

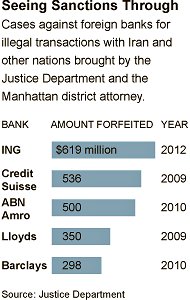

O Deutsche Bank é a investigação mais recente de uma série de processos contra empresas financeiras globais desde 2009, que sugere a prática de transferência de dinheiro em nome de bancos e prósperas empresas iranianas, sob uma brecha na política dos Estados Unidos, que terminou em 2008, conforme reportagem de hoje (17/06) do New York Times. Os procuradores federais e estaduais estão investigando o Deutsche Bank e vários outros bancos globais, sob acusação de que canalizaram bilhões de dólares por meio de suas filiais americanas para o Irã, Sudão e outros países que sofrem sanções econômicas dos EUA, de acordo com autoridades policiais com amplo conhecimento dos casos.

Um porta-voz do Deutsche Bank não quis comentar, mas observou que o banco alemão decidiu em 2007 "não se envolver em novos negócios com contrapartes em países como Irã, Sudão e Coreia do Norte e decidiu sair dos negócios existentes", na medida legalmente possível. Ninguém pode negar que a concorrência por imbróglios e negócios mal explicados está realmente muito grande entre os mega bancos internacionais.

A escorregada do Standard Chartered

Não bastasse o envolvimento de grandes bancos americanos, britânicos e alemães, o banco britânico Standard Chartered também acabou de ser envolvido em negócios mal explicados. Dessa vez, acusado de “lavar dinheiro” dos iranianos, um pecado mortal nos EUA. Foram US$ 250 bilhões, ao longo de quase uma década, segundo o Departamento Estadual de Serviços Financeiros de Nova York. Ao contrário do HSBC, que confessou o pecado, o Standard Chartered se defende e nega a acusação.

O Standard Chartered, criado na década de 60, após a fusão de vários outros bancos com origem na África e na Ásia, tem sede em Londres, 87 mil empregados, 1.700 agências em 70 países. Anunciou lucro líquido de US$ 4 bilhões, no primeiro semestre de 2012.

A denúncia das autoridades americanas repercutiu na hora no valor de mercado do banco. O Standard Chartered perdeu 24% do valor das ações, em apenas algumas horas, na semana passada, quando a notícia circulou, segundo a Reuters. Algo em torno de US$ 8 bi. E talvez tenha perdido mais: a sua capacidade de fazer negócios em Nova York por um tempo, de acordo com a Bloomberg.

O jornalista Mark Gongloff pergunta - o que o resto de nós perdemos? “Só mais um pouco de nossa confiança cada vez menor nos bancos, e no dinheiro, e na América”. Nesta quinta-feira, 16, as ações voltaram a subir 4%, após o banco ter concordado em pagar US$ 340 milhões ao regulador americano de Nova York e admitir que cometeu erros ao esconder operações ilegais. Esse acordo, feito por Benjamim Lawsky, do Departamento de Serviços Financeiros de Nova York, foi considerado precipitado por procuradores e investigadores do estado americano. Teria aberto um perigoso precedente na apuração dos demais casos.

Agora, as autoridades no Departamento de Justiça e no escritório do Procurador distrital do Condado de Nova York estão debatendo o grau de envolvimento do escritório do Sr. Lawsky com as investigações contra alguns bancos. Um porta-voz do Sr. Lawsky disse que o departamento "continuará a cooperar e trabalhar com nossos parceiros federais e estaduais".

Apesar de o banco britânico negar, sua licença para operar nos EUA está ameaçada. E não foi por falta de aviso. Em relatório divulgado em 6 de agosto, o Departamento americano disse que sua “extensiva investigação” examinou mais de 30 mil páginas de documentos e encontrou detalhes de uma extraordinária troca entre o CEO das Américas e o diretor de risco do Standard Chartered, em Londres, em 2006.

O diretor de risco alertava que a forma de conduzir as operações da unidade dos Estados Unidos com o Irã tinha o potencial de causar “estragos muito sérios e até catastróficos à reputação do banco e mesmo responsabilização criminal à administração”, segundo artigo de Miles Costello e Susan Thompson no New York Times.

Em resposta, de acordo com o Departamento americano, o executivo do banco teria respondido: “Americanos de merda. Quem são vocês para nos dizer, no resto do mundo, que não podemos negociar com os iranianos?”.

O relatório é duro com o banco britânico: “Por quase uma década, o banco Standard Chartered programaticamente se engajou numa fraudulenta e enganosa má conduta de forma a movimentar pelo menos US$ 250 bilhões, por meio da sucursal de Nova York, em benefício de clientes de instituições financeiras iranianas que estavam sujeitos às sanções econômicas dos EUA, e então encobriam sua transgressão”, disse o Departamento. “Na sua violação, o banco demonstrou um “zelo evidente” de fazer centenas de milhões de dólares em taxas “a quase nenhum custo”, concluiu.

Por mais que o banco britânico tenha negado a acusação, é muito difícil a sua reputação sair ilibada dessa denúncia. As evidências dos investigadores e as pobres explicações do banco, com a repercussão obtida no mercado financeiro pelo destaque da mídia, tudo junto faz um estrago danado na reputação da empresa.

Falha na fiscalização

A crise econômica, que começou com a quebra do Lehman Brothers, em 2008, transformou os bancos nos grandes vilões da crise global. O historiador britânico Niall Ferguson, afirmou em 2009: “Está muito claro que a crise financeira foi causada por um grosseiro erro de administração pelas pessoas que geriam os bancos”.

A escorregada do Barclays, HSBC e, agora, o Standard Chartered seriam apenas mais alguns deslizes dessa longa história de derrapadas do sistema financeiro. Os bancos espanhóis, por exemplo, foram socorridos com 30 bilhões de Euros para suportar a crise. Mas precisariam de até 62 bilhões. Centenas de bancos americanos e europeus quebraram após 2008 ou são vendidas a preços depreciados.

Para o colunista de economia do Financial Times, Martin Wolf, ex-integrante da Comissão Bancária Independente britânica, “os bancos hoje representam a encarnação do comportamento obcecado pelo lucro levado aos seus limites lógicos”.

Dennis Keleher, do Grupo Better Markets, citado em artigo do professor Simon Johnson, no New York Times , foi mais duro: “Os maiores bancos globais são incentivados a tapear os correntistas, incluindo tanto os indivíduos quanto as corporações não financeiras”. Ele completa, “a questão era o excesso de mentiras, e não a taxa em si”. O Financial Times,em editorial, também não poupou: “Os banqueiros envolvidos traíram uma importante faceta da confiança do público”.

Crises dão sinais. O rescaldo desses escândalos é o reconhecimento das autoridades reguladoras do Reino Unido em terem falhado na fiscalização, o que teria colaborado para agravar a crise. A investigação americana parece ter escancarado brechas graves na administração dessas grandes corporações financeiras e pelo que foi sinalizado, as autoridades dos EUA não estão dispostas a contemporizar. Muita gente, de Wall Street à City de Londres, já botou as barbas de molho. Ou pelo menos teve que desembolsar muitos dólares de multa nos cofres do Tesouro americano.

Outros artigos sobre o tema

Sete bancos têm de explicar alegada participação no escândalo Libor

Escândalo financeiro tira sono de Londres

Standard Chartered aceita pagar multa no caso iraniano

Negócios do Deutsche Bank com países com sanções sob escrutínio - New York Times - 17/08/12

Autoridades britânicas ouvem ex-CEO do Barclays

Libor scandal: MPs demand changes over rate-rigging - BBC

Qual o maior escândalo financeiro de todos os tempos?